注意!菲律宾税务和中国有这些差别…

2023年6月2日,《区域全面经济伙伴关系协定》(RCEP)对菲律宾生效。该协定的生效,标志着RCEP对15个成员国全面生效,全球最大自贸协定进入全面实施新阶段。

RCEP是我国已签署规模最大的自由贸易协定。其关税减让有两种形式:

1、统一减让:即某一种产品,对所有缔约方均采用同样的减税税率。缔约方有8个,包括澳大利亚、新西兰、马来西亚、新加坡、文莱、老挝、缅甸、柬埔寨。

2、国别减让:对于不同缔约方,在进口时采用不一样的RCEP协定税率。采用这种方式的有七个国家,包括中国、日本、韩国、印尼、越南、泰国、菲律宾。

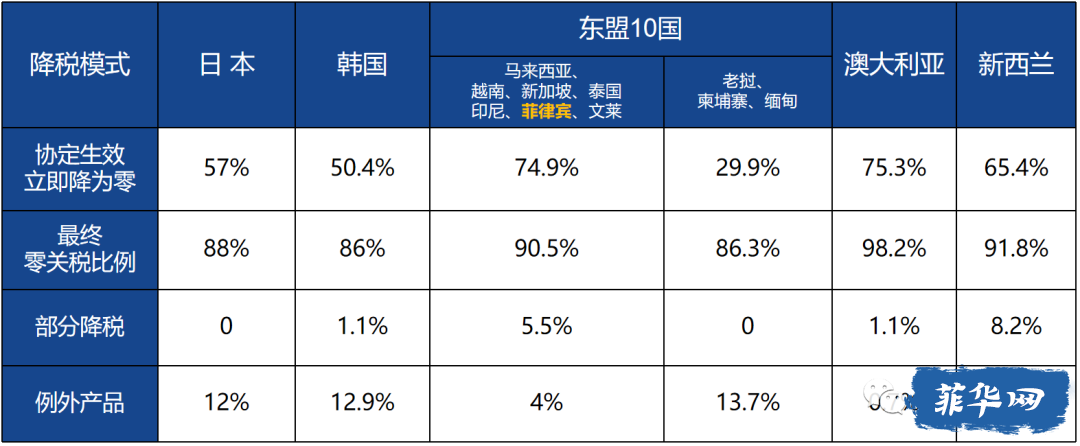

那么,该协定的签订意味着什么呢?

我们用一张表来说明。该表是别国进口我国产品的承诺降税百分比,从中我们可以很直观地看到菲律宾在协定生效后,从我国进口的74.9%的产品关税直降为0。

锐减的数字的背后,将预示着更为广阔的利润空间及巨大的跨境合作机遇。

而菲律宾作为最后一个生效国,也是RCEP正式进入运行的一个重大标志。也就是说,东盟区域经济整合将从6月2日开始,进入到一个真正的发力阶段!

众所周知,从十年前的印度投资热,到五年前的中资大规模进军印尼,再到如今众多企业争相涌入菲律宾、越南,东南亚投资热度始终不减。

而菲律宾作为东盟六国中经济增长最快的国家之一,在2023年第一季度实现了6.4%的GDP增长率。其密集的人口和丰富的矿产资源使得该国具备了巨大的发展潜力。如今,再有RCEP这一利好的加持,菲律宾将进一步释放经济活力,吸引更多中国企业的关注和入驻。

然而,跨境投资运营中,税务考量也是每位投资者必须直面的问题!因为,税务的优化直接关系到企业未来的投资架构、融资方式以及商业模式。这里,本文就菲律宾税务体系及中菲税务差异做详细讲解…

菲律宾税务体系及中菲税务差异分析

一、菲律宾税务体系

1、税收体制

菲律宾税务管理部门包括国家税务局(BIR)和地方税务机关。菲律宾税收体制分为国税以及地方税两种。

国税:指由中央政府通过国内税务机关施行并征收的税种,主要包括所得税、增值税、消费税、比例税、印花税及赠与税。

地方税:指由地方政府基于宪法的授权性规定而施行并征收的税种,主要包括不动产税、不动产转让税和商业税。

2、报税时间

根据菲律宾税务制度,菲律宾公司需要按照以下时间表进行税务申报:

月度申报:菲律宾公司每月需要进行税务申报,截止日期为每月的15日。在这个日期之前,公司需要提交并缴纳上一个月度的税款。

年度申报:菲律宾公司每年需要进行年度税务申报和缴纳,截止日期为每年的3月20日。在这个日期之前,公司需要提交并缴纳上一个财务年度的税款。

二、菲律宾主要税法类型

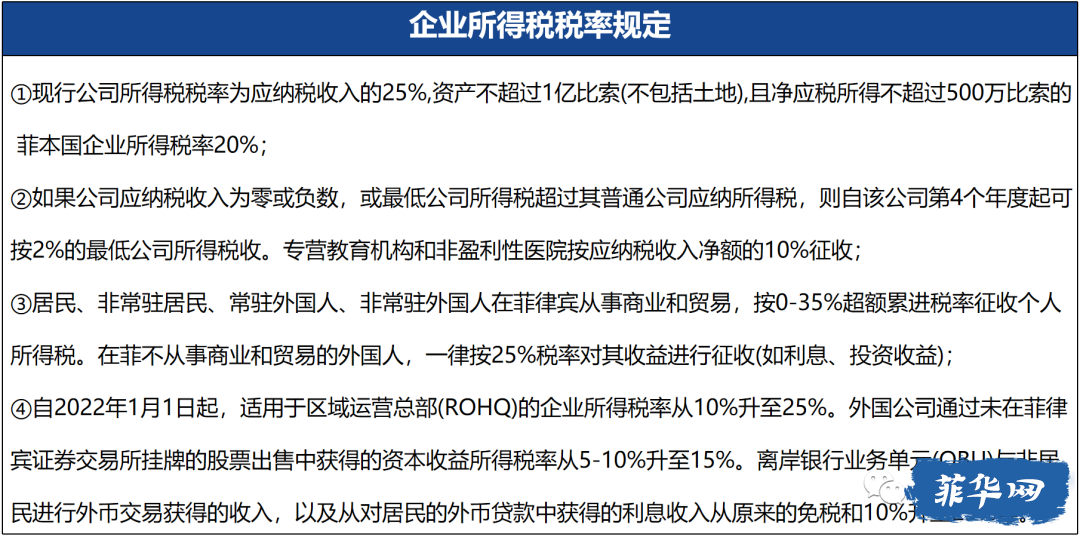

1、企业所得税

企业所得税征收对象主要有三类:

国内公司,以菲律宾国内外所有净收入为基础纳税

常驻外国公司(180天以上),根据菲律宾境内取得的净收入纳税

非常驻外国公司,根据菲律宾境内取得的总收入纳税

2、增值税

根据9337号修正案规定,增值税率从2006年2月1日起提高到12%,部分交易免征增值税。免征增值税的交易主要包括:农产品、水产品、种子、种苗、鱼苗、饲料、认证的私人教育机构提供的教育服务、由个人提供的服务、在合作发展署登记的农业合作社对其会员的销售、直接用于农业投入的进口机械和设备包括零部件等、销售、进口或出租船舱、货舱和飞机,包括发动机、设备和零部件等。

3、预扣税

预扣税(企业开支预扣税):在支付服务费或房租等款项时,预先扣留一部分款项作为代扣税,由纳税人代为缴纳至税务局,以支付对方应支付的所得税。预扣税的比例根据不同的费用类型而有所不同,例如房租通常为5%,专业费用如顾问费、咨询费等一般为10%;

预扣税(员工所得预扣税):在向员工支付工资时,需预先扣下预估员工个人所得税月度相应比例并代为缴纳至税局。

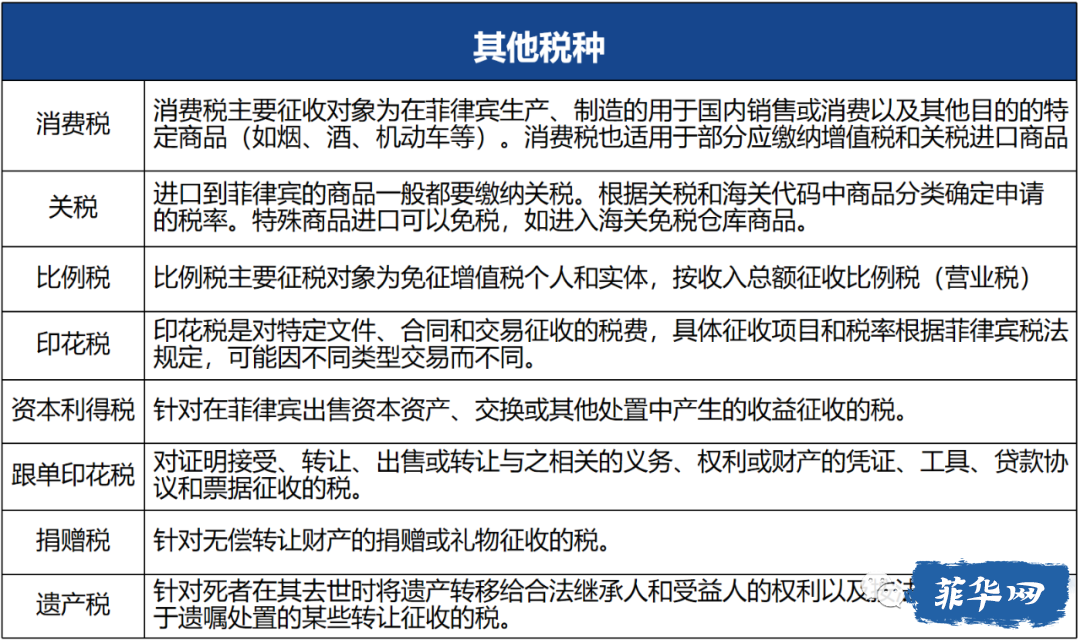

4、其他税种

以下税种企业经营中不常遇到,仅作简单概述。

三、中菲税务差异分析

讲解完主要税种,相信投资者更关注的是中菲税务之间的差异所在,这里也做一个对比…

1、企业所得税的计算方式不同

菲律宾的企业所得税应纳税额不是计税唯一参照,还有另一个参照标准—最小企业所得税应纳税额。

菲律宾税法规定,公司成立前三年,企业主要依据财报计算的应纳税额来缴纳企业所得税。到了公司成立的第四年,将引入新的计税标准—最小企业所得税应纳税额。其计算方法为:最小企业所得税应纳税额= (公司营业收入–公司营业成本)*2%。

值得注意的是,公司的运营费用及员工工资等成本在计算时均无法扣除。因此,在公司运营的第四年,大概率需要缴纳企业所得税。

那么,如何判断两种税费中哪种是公司实际需要缴纳的金额呢?

其判定标准如下:取两种税费金额中的较大者,金额高者就是实际应缴纳税费。

2、菲律宾新税种“预扣税”

预扣税是区别于中国税法的菲律宾特有税种,其通常发生在企业日常业务中,是中国企业容易忽略从而被稽查的税种。

预扣税的判断标准较为复杂,通常我们了解到的房租和雇佣专业服务会被认定成预扣税扣缴义务人。然而,预扣税的纳税范围远远不止于此,以下业务依然需要企业替卖方代扣代缴预扣税:专业艺人、职业运动员、导演和制片人、保险代理人和保险理算员、管理及技术顾问、代理记账和代理记账、其他获得人才费的人、非公司雇员的董事费、经纪人和代理人、独立或独家销售代表、营销代理等。

同时,如果企业被菲律宾税局认定为顶级扣缴义务人,则需在日常运营中履行预扣税义务:针对所购商品需扣缴1%,而对所购服务则需扣缴2%的预扣税额。

跨境企业如何优化税务体系

税收优惠是菲律宾投资的重要驱动力之一,但也带来了复杂的税务挑战和风险。那么,如何建立一套完善的税务体系呢?我们的建议是选择靠谱的财务外包公司,因为这样既能节省成本又能一劳永逸。

1、全新税务体系及国情考量

菲律宾的税务体系法规庞杂,不同的行业计算方法不尽相同,加之菲律宾当地特殊的国情,想要捋顺从政府到税务的业务及人际关系,需要一定的时间。同时,菲律宾当地注册完公司就需要申报,即使是没有业务或发生实际营业额,也要进行零申报。万一例行抽查,就会留下信用污点。所以,交给靠谱的税务托管公司,就能规避这些容易忽略的事项,从而做到规范化的政府监管。

2、人力成本和效率考量

跨境办企业,最注重的就是效率,效率决定成本。

如果雇佣当地会计,抛开大量的沟通和金钱成本不说,当地会计业务能力如何也不甚了解,一旦出现失误,后果不堪设想。而选择代理记账和税务托管的成本,其实要远低于聘请一位专人会计师。

因此,越来越多的中资企业选择专业的税务托管公司,将记账、核算、报税等事项全权托管。那么如何选择靠谱的代管公司呢?

首先,这类公司要扎根菲律宾本地,熟悉国情及相关政府部门,以便为企业处理各种特殊问题。其次,更要有丰富的托管经验,提供规范化的服务,做到高效管理、降低风险。

总之,菲律宾投资潜力巨大,但是由于税务环境和政策差异,投资者就要综合考量如何降低税务成本、提高投资汇报,同时避免税务争议和纠纷

了解更多请搜索: 菲税务

进入原帖,回复讨论

热点关键字

菲律宾承认双重国籍吗?, 公主港旅游攻略, 八打雁旅游攻略, 菲律宾旅游签证, 圣地亚哥城堡, 佬沃旅游攻略, 加比地, 菲律宾网址导航, 西班牙王城, 爱妮岛旅游攻略, 菲华吧论坛, 菲律宾留学怎么样?, 菲律宾签证, 菲律宾马尼拉赌场有那些?, 民多洛旅游攻略, 马尼拉大教堂, 海豚湾旅游攻略, 科隆旅游攻略, 伊洛伊洛怎么样?, 马尼拉教你怎么玩?, 菲律宾亚航怎么样?, 巴科洛德旅游攻略, 圣奥古斯丁教堂, 菲律宾有哪些大学?, 菲律宾话费充值, 菲律宾宿务航空怎么样?, 菲律宾签证申请, 菲律宾话费充值, 菲律宾公共假期, 菲律宾找工作, 达卡, 菲律宾航空怎么样?, 菲华吧, 菲律宾求职, 菲律宾旅游, 巴拉望旅游攻略, 天使城AngelsCity, 美军纪念墓园, 黎刹公园, 克拉克旅游攻略, 菲律宾结婚, 菲律宾虎航怎么样?, 大雅台旅游攻略, 苏比克旅游攻略, 菲律宾交友网站, 马尼拉唐人街, 棉兰老旅游攻略, 百胜滩旅游攻略, 锡基霍尔旅游攻略, 阿普莉, 黎牙实比旅游攻略, 碧瑶旅游攻略, 菲律宾工作签证办理, 海洋公园, 长滩岛怎么样?, 椰子宫, 薄荷岛旅游攻略, 菲律宾招聘, 菲律宾中文网, 甲米地菠菜岛, 宿务旅游达人攻略, 菲律宾中文交友, 达沃旅游攻略, 菲律宾美食, 杜马盖地旅游攻略